ЕНВД (вменёнка) - специальный налоговый режим, когда при расчёте налога учитывается не фактический доход, а потенциально возможный, который вы якобы можете получить от определённых видов деятельности, разрешённых на ЕНВД. Режим будет действовать до 1 января 2021 года (фед. закон от 02.06.2016 № 178-ФЗ).

При этом этот потенциально возможный доход, установленный НК РФ, оценивается не в деньгах, а в физических показателях, таких как, например, площадь торгового места, количество работников. Логика такая, что, дескать, больше работников - больше прибыль, больше площадь автостоянки - тоже потенциально больше прибыль и т.п.

Поэтому платить налог ЕНВД в любом случае придётся, независимо от размеров ваших доходов и от того, вели ли вы вообще предпринимательскую деятельность.

Но с другой стороны, если ваши доходы постоянно растут, то сумма налога при этом не меняется.

Разрешённые виды деятельности на ЕНВД

- Бытовые услуги (услуги парикмахерских, бань, душевых; ритуальные, обрядовые; услуги фотоателье; транспортно-экспедиторские; ремонт и строительство жилья и др. построек; химчистка, прачечные; изготовление и ремонт мебели; ремонт и техобслуживание бытовых приборов; изготовление металлоизделий; услуги по прокату; ремонт и пошив обуви, меховых, кожаных, трикотажных изделий, головных уборов и др.).

- Ветеринарные услуги.

- Ремонт, техническое обслуживание и мойка автотранспортных средств.

- Хранение автомототранспортных средств на платных стоянках (за исключением штрафных автостоянок).

- Автотранспортная перевозка пассажиров и грузов (при условии наличия не более 20 транспортных средств для оказания таких услуг).

- Розничная торговля через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту; через объекты стационарной торговой сети, не имеющей торговых залов; через объекты нестационарной торговой сети.

- Услуги общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту; через объекты, не имеющие зала обслуживания посетителей.

- Наружная реклама с использованием рекламных конструкций.

- Размещение рекламы на внешних и внутренних поверхностях транспортных средств.

- Услуги по временному размещению и проживанию (площадь помещений каждого объекта до 500 кв. м.).

- Сдача в аренду стационарных торговых мест, не имеющих торговых залов; объектов нестационарной торговой сети; объектов организации общественного питания, не имеющих зала обслуживания посетителей.

- Сдача в аренду земельных участков для размещения объектов стационарной и нестационарной торговой сети; для размещения объектов организации общественного питания.

Понять, что такое стационарная и нестационарная торговая сеть, что включают в себя понятия «киоск», «магазин», «палатка» и др. вам поможет статья 346.27 НК РФ

Переход на ЕНВД

НЕ имеют право применять ЕНВД:

- ИП / организации, сдающие в аренду автозаправочные и автогазозаправочные станции.

- ИП / организации, у которых средняя численность работников за предшествующий календарный год превышает 100 человек.

- ИП / организации, деятельность которых осуществляется в рамках договора простого товарищества или договора доверительного управления имуществом.

- Организации в категории «крупнейшие налогоплательщики».

- Организации, в которых доля участия других юрлиц составляет более 25 %

(за некоторым исключением).

- Учреждения образования, здравоохранения, соцобеспечения, оказывающие услуги обществ. питания.

Если вам не хочется вникать в сложные расчеты налогов, заниматься подготовкой отчётности и походами в налоговую, можете воспользоваться этим , который автоматически производит все расчёты и вовремя отправляет по интернету платежи и отчётность в ФНС.

Процедура перехода

Заявление подаётся в течение 5 рабочих дней со дня начала осуществления деятельности. За нарушение установленного срока - штраф 10 000 руб. Подавать по фактическому месту ведения бизнеса.

Но при осуществлении 3-х видов деятельности:

- Автотранспортные услуги по перевозке пассажиров и грузов

- Развозная или разносная розничная торговля

- Размещение рекламы на транспортных средствах

ИП подаёт заявление по месту жительства. Организации - по месту своего нахождения. В течение 5 дней со дня подачи заявления вам выдадут в налоговой уведомление о постановке на учет по ЕНВД.

ВНИМАНИЕ: Перейти с ЕНВД на другие специальные системы налогообложения можно только со следующего календарного года. Однако Налоговый Кодекс гласит, что на УСН можно перейти с начала того месяца, в котором была прекращена обязанность по уплате ЕНВД.

Имеется в виду, что налогоплательщик прекратил в течении года деятельность, облагаемую ЕНВД, и начал вести другой вид деятельности, но уже на УСН. А заявление о переходе на УСН пишется на первое число месяца, в котором снялись с учёта ЕНВД.

Снятие с учёта ЕНВД

Заявление должно быть представлено в течение 5 рабочих дней со дня прекращения деятельности:

- Либо по месту ведения деятельности.

- Либо, если осуществляются 3 перечисленные вида деятельности (см. выше), то ИП - по месту жительства, организации - по месту нахождения.

Расчёт налога ЕНВД

С первого взгляда расчёт налога может показаться замороченным, однако на деле всё просто. ЕНВД рассчитывается по формуле: БД * ФП * К1 * К2 * 15% = ЕНВД (сумма за месяц)

БД - базовая доходность в месяц. Уже определена в точных цифрах Налоговым Кодексом РФ

(см. таблицу ниже). Измеряется в рублях на единицу физического показателя.

Таблица базовой доходности, физических показателей по кодам и каждому виду предпринимательской деятельности ЕНВД

ФП - физический показатель. В зависимости от вида деятельности, может исчисляться, например, в количестве работников, транспортных средств, торговых мест и др.

К1 - коэффициент-дефлятор. Его каждый год устанавливает Минэкономразвития РФ.

В 2018 году К1 = 1,798

К2 - корректирующий коэффициент. В каждом муниципальном образовании устанавливается своё значение для него. Этот коэффициент понижает сумму налога и различается не только по региону, но ещё и по виду деятельности.

Узнать его можете на сайте ФНС России в разделе «Особенности регионального законодательства ». Только не забудьте поставить в настройках сайта свой регион.

Либо, чтобы не копаться в документах, можно позвонить по этому вопросу в местную налоговую.

ПРИМЕР РАСЧЁТА НАЛОГА ЕНВД.

В 2018 году ИП оказывает услуги мойки автотранспортных средств. Автомойка находится в г. Челябинск на ул. Доватора (зона 3). Имеет 3 работников, включая самого себя.

Базовая доходность (см. таблицу) для «Ремонт, техническое обслуживание и мойка автотранспортных средств» составляет 12 000 руб. на каждого работника, включая самого ИП.

К2 для этого вида деятельности и данного местонахождения мойки (зона 3) равен 0,42.

Итак, что мы имеем: БД * ФП * К1 * К2 * 15% = ЕНВД

БД = 12 000 руб., ФП = 3, К1 = 1, 798, К2 = 0,42

Налог ЕНВД за месяц = 12 000 руб. * 3 * 1,798 * 0,42 * 15% = 4 077, 86 руб.

Налог ЕНВД за квартал = 3 мес. * 4 077, 86 руб. = 12 233, 58 руб.

Налог ЕНВД за неполный месяц: сумму налога за месяц умножаем на количество «отработанных» дней и делим на количество дней в месяце.

Если один и тот же вид деятельности ведётся в разных местах, то налог рассчитывается и уплачивается отдельно по каждому месту (муниципальному образованию) осуществления такой деятельности.

Как уменьшить налог ЕНВД

1) ИП на ЕНВД без работников могут уменьшить налог на 100 % суммы всех фиксированных страховых взносов, уплаченных за себя. Например, ИП без работников должен уплатить за 3 квартал налог 12 000 руб.

Сумма страховых взносов за себя, уплаченная в 3 квартале 5 000 руб.

Таким образом, ЕНВД = 12 000 руб. - 5 000 руб. = 7 000 руб. за 3 квартал.

2) Если ИП на ЕНВД имеет работников, то налог можно уменьшить не более, чем на 50 %, и то только на сумму страховых взносов за работников. Уменьшать налог на сумму страховых платежей за себя - нельзя.

ВНИМАНИЕ: с 1 января 2017 года ИП смогут уменьшать налог ещё и на сумму страховых взносов «за себя» (федеральный закон от 02.06.2016 № 178-ФЗ).

Например, тот же ИП за 3 квартал должен уплатить налог 12 000 руб. Но он имеет 1 работника. Сумма уплаченных за 3 квартал страховых взносов за работника составила 18 000 руб. Налог можем уменьшить не больше, чем наполовину: Тем самым, ЕНВД за 3 квартал = 12 000 руб. * 50 % = 6 000 руб.

3) Также налог ЕНВД можно уменьшить некоторой находчивостью, например:

Можно по вашему виду деятельности подобрать то муниципальное образование, в котором корректирующий коэффициент (К2) будет меньше всего.

Или уменьшить физический показатель (ФП), сокращая количество работников, площадь торгового места, если, конечно, это не пойдёт во вред бизнесу.

Когда платить налог ЕНВД?

Срок уплаты ЕНВД - по итогам каждого квартала.

Не позднее 25 числа месяца, следующего за отчётным периодом (кварталом):

ВАЖНО: если вы временно приостановили деятельность (например, на время ремонта), налог ЕНВД всё равно нужно продолжать платить.

НО если во время прекращения деятельности вы перестали владеть имуществом (расторгли договор аренды, продали транспортные средства, торговые автоматы), на основе которого рассчитываются физические показатели для исчисления ЕНВД, тогда налог можно не платить (он будет равен 0 рублей) - по подобной ситуации уже есть судебная практика.

ВАЖНО: транспортные средства, которые находятся в ремонте / простаивают «без дела» в парке и не участвуют в перевозках (грузов, пассажиров), можно не учитывать при расчёте ЕНВД. Это следует из Письма ФНС от 10.06.2016 № СД-4-3/10366@. Но выше указанные факты нужно подтверждать первичными документами (например, акт о технической неисправности автомобиля).

Отчётность ЕНВД

1) на ЕНВД не ведётся!

2) Налоговая декларация ЕНВД сдаётся по итогам каждого квартала (см. ) не позднее 20 числа месяца, следующего за отчётным периодом (кварталом):

3) Также налогоплательщики ЕНВД должны вести учёт физических показателей. Только вот непонятно как. В законодательстве ничего на этот счёт не говорится. На практике же часто такой «учёт» ведут либо в обычной тетрадке, либо не ведут вообще.

Например, взять физический показатель «работники». Можно указать документы, подтверждающие факт наличия таковых (трудовой договор) и кратко прописать, чтоб было понятно, что работник занимается именно этим видом деятельности (указанный документ: должностные инструкции).

Для физического показателя «площадь торгового зала» можно указать документ - договор аренды / субаренды. Прописать, сколько общая площадь помещения, сколько отведено непосредственно для торгового зала, а сколько для подсобных помещений.

Вопрос о том, по какой системе налогообложения работать, является актуальным как для начинающих представителей бизнеса, так и, довольно часто, для тех организаций и предприятий, которые уже имеют опыт работы на рынке. Тщательно продуманный и разработанный Налоговый кодекс РФ предоставляет предприятиям и организациям на выбор несколько вариантов налогообложения. Причем выбрать наиболее подходящий и выгодный налоговый режим можно как непосредственно с момента регистрации предприятия, так и в процессе его дальнейшей деятельности. В этом материале мы поговорим про ЕНВД.

ЕНВД - что это такое и кто имеет на него право

Аббревиатура ЕНВД расшифровывается как Единый налог на вмененный доход. До 2013 года он был обязательным для некоторых видов деятельности предприятий, но после внесения ряда поправок в Налоговый Кодекс РФ стал добровольным. Говоря простым языком, никто не вправе заставить предпринимателя работать по «вмененке», но при этом ряд запретов и ограничений на использование данного вида налога вполне возможен, поскольку ЕНВД считается специальным и подходит далеко не для всех видов производства работ и оказания услуг.

Основной смысл и отличие ЕНВД от других видов налогов заключается в том, что налоговые платежи взимаются не с доходов, а именно с видов деятельности предприятия.

То есть, в данном случае налоговики учитывают не те доходы, которые фактически имеет бизнесмен, а те, которые у него предполагаются вследствие характера оказываемых услуг или проводимых работ. В этом плане для некоторых предпринимателей ЕНВД является весьма привлекательным, поскольку он позволяет при максимальных прибылях выплачивать минимальные налоги.

На «вмененке» несколько видов сборов, обязательных на обычной системе налогообложения, заменяются на один общий. При следовании ЕНВД не нужно уплачивать:

- налог на доходы физических лиц для индивидуальных предпринимателей;

- налог на прибыль для организаций;

- налог на добавленную стоимость (кроме операций с экспортом);

- налог на имущество (кроме тех активов, налоговой базой по которым является их кадастровая стоимость).

Тем не менее, придется в обязательном порядке заплатить:

- страховые взносы «за себя» (ИП без персонала) и за сотрудников;

- НДФЛ с сотрудников;

- транспортный сбор;

- земельный и водный налоги;

- налог на имущество, определяемый по кадастровой стоимости.

Что касается документации, плательщику ЕНВД необходимо вести учет и отчитываться, предоставляя следующие бумаги:

- по физическим показателям (количеству персонала и транспортных средств, площади торгового помещения);

- бухучет (баланс, финансовые результаты, изменение капитала, динамика денежных средств, целевое применение средств);

- кассовые документы (не позже 1 июля 2019 года необходимо будет перейти на онлайн-кассы);

- налоговую декларацию 1 раз в квартал.

По закону, решение о том, какие виды деятельности подлежат «вмененке» отдано на откуп местным муниципальным или окружным властям.

Решение это зависит от индивидуальных особенностей рыночного развития того или иного региона Российской Федерации.

Для некоторых регионов, например, Москвы, этот вид налогообложения вообще не предусмотрен.

ВНИМАНИЕ! Данный налоговый режим планируется отменить после 2021 года, пока же он действует в полном объеме, на него можно зарегистрироваться изначально или перейти с других налоговых режимов при удовлетворении требуемым условиям.

Плюсы ЕНВД

Как уже было сказано выше, в сфере российского малого и среднего бизнеса, единый налог является довольно распространенным и популярным. Тем, кто присматривается к данному налоговому режиму, следует учесть несколько положительных моментов:

- Единый налог позволяет вести бухгалтерский и налоговый учет в упрощенном виде, тем самым существенно облегчая жизнь предпринимателям.

- Фиксированный размер налогового платежа также является неоспоримым преимуществом «вмененки». Независимо от того, какой доход получает бизнесмен, сумма его налоговых выплат всегда одинакова, то есть в случаях больших прибылей, налог можно не переплачивать.

- ЕНВД прекрасно сочетается с такими популярными и распространенными системами налогообложения, как Общая () и Упрощенная ().

- На этот режим можно перейти в любом месяце в году, точно так же, как и оставить его в любое время.

- Индивидуальные предприниматели могут полностью сократить налог, если работают без персонала, а юридические лица имеют возможность платить только половину.

- Исключительно для Индивидуальных предпринимателей: страховые взносы, вносимые в Пенсионный фонд, можно компенсировать за счет уменьшения налогов за текущий период на аналогичную сумму.

Итак, кому выгодно работать по Вмененному налогу

Для начала скажем о том, что точный перечень услуг, подлежащих ЕНВД можно найти в Общероссийском классификаторе услуг населению (ОКУН). Однако слепо следовать ему все же не стоит, поскольку ряд услуг прописан в общероссийском классификаторе видов экономической деятельности (ОКВЭД). Как правило, на ЕНВД выгодно находиться тем представителям малого и среднего бизнеса, чей наличный доход достаточно велик и кто работает в непосредственной связи с населением. Обычно к ним относятся:

- Небольшие пункты общественного питания

- Розничные магазины шаговой доступности (подробнее )

- Индивидуальные предприниматели и организации, оказывающие бытовые услуги населению (обувные мастерские, парикмахерские, химчистки и т.д.) Важный момент: если среди заказчиков или клиентов предприятия, оказывающего бытовые услуги населению, есть юридические лица, то применять ЕНВД такая организация уже не имеет права.

- Ветеринарные лечебницы.

- Ремонтно-транспортные сервисы, автомойки и т.п.

- Службы такси (но только при условии, что в собственности таксопарка находится не более 20 транспортных единиц).

- Арендодатели коммерческих и торговых площадей (здесь закон также предусматривает некоторые ограничения).

- Рекламные агентства, в том числе занимающиеся наружными видами рекламы и размещением рекламы на транспортных средствах.

ВНИМАНИЕ! «Вмененка», без всякого сомнения, является весьма привлекательным режимом налогообложения для небольших предприятий и индивидуальных предпринимателей, но прежде чем переходить на нее, необходимо со стопроцентной точностью убедится в том, что она подходит под тот или иной вид деятельности в конкретном муниципальном округе. Иначе могут последовать санкции со стороны налоговых органов.

Кто не имеет права работать по ЕНВД

Как следует из закона, не все виды предпринимательской деятельности могут находиться на «вмененке» Есть ряд ограничений, по которым ЕНВД не подходит предприятиям. Например:

- По ЕНВД не имеют права работать те предприятия и организации, количество сотрудников на которых превышает 100 человек;

- Компании, в уставном капитале которых доля, принадлежащая другим организациям, предприятиям и иным юридическим лицам, составляет больше 25%;

- Государственные бюджетные учреждения (в том числе медицинские, образовательные и социальные) в тех случаях, если они обязаны, в рамках своей деятельности, обеспечивать организацию общественного питания.

Данный список регулируется законом, но с течением времени может меняться. Для более подробной и актуальной информации в этой части рекомендуется ознакомиться с Налоговым кодексом РФ.

Минусы работы по ЕНВД

Как и при любой другой налоговой системе, предприниматели, выбравшие единый налог на вмененный налог, должны с полной ответственностью отдавать себе отчет в том, что он имеет и некоторые отрицательные стороны.

- Фиксированная сумма налоговой выплаты. В зависимости от обстоятельств, этот параметр может быть как отрицательной, так и положительной стороной данной налоговой системы. Связано это с тем, что если по каким-то причинам, прибыль оказалась минимальной, налог все равно придется заплатить в строго установленном размере.

- Целый ряд ограничений. Например, если предприятие розничной торговли поменяло место расположения и стало занимать помещение, площадью более 150 метров, или таксопарк приобрел 21 автомобиль - в этих случаях им придется переходить на другой налоговый режим.

- Территориальная привязанность к налоговым органам. Расшифруем: осуществлять оказание услуг, торговлю или производственную деятельность предприятиям, работающим по ЕНВД необходимо только на той территории, которая закреплена за их налоговой инспекцией.

Как видно из вышеприведенных фактов, при выборе системы налогообложения приходится учитывать целый ряд параметров. Поэтому, если есть хоть какие-то сомнения в предполагаемом налоговом режиме, начинающему предпринимателю разумнее всего проконсультироваться с грамотным высококвалифицированным бухгалтером или специалистом налоговой службы. В конечном итоге, от того, какая налоговая система будет выбрана, зависит не только уровень требований к ведению внутреннего и внешнего бухгалтерского учета, отчетностям, но и количество отчисляемых в казну средств.

Подбирая для работы режим налогообложения, многие ИП, а также организации выбирают для себя ЕНВД, что неудивительно, ведь данный режим очень прост как в учете, так и в проведении расчетов и формировании отчетности. С ним может справиться любой предприниматель, даже без помощи бухгалтера. Ведь никаких особых требований данная система не предъявляет к объекту предпринимательской деятельности.

Общие сведения

Общее ознакомление с этой системой налогообложения стоит начать с расшифровки ЕНВД – единый налог на вмененный доход. На практике, действительно оказывается, что для мелкого предпринимательства данный налог действительно оказывается единым. Иногда бывают исключения из правил, но общий смысл остается тот же. ЕНВД может освободить объект предпринимательства от таких налогов:

- Прибыльный налог

- Имущественный налог и др.

Эта система налогообложения также удобна тем, что не обязывает предпринимателя вести учет всех расходов и доходов. Для него достаточно проводить учет физических показателей.

ЕНВД для ИП удобен также тем, что составлять по нему отчетность очень просто. Ведь налоговым периодом является квартал, а значит, большого накопления данных не происходит. Оплата по налогу также квартальная. То есть то, что предприниматель рассчитал для оплаты до 20 числа первого месяца следующего квартала, то он до 25 числа этого же месяца обязан уплатить в казну.

ЕНВД – это налог, какой определяется предпринимателем на основании установленных законодательством условных показателей, а значит реальный доход, который предприниматель получает, на сумму налога не влияет.

Кто имеет право уплачивать

Платить налоги по данной системе имеют право далеко не все организации и предприниматели, а только те, что осуществляют деятельность, подходящую под требования данной системы в законном порядке. К числу таких в статье №346 относятся:

- Предоставление услуг ремонта и технического обслуживания транспортной техники

- Осуществление перевозок пассажиров и грузов

- Предоставление услуг частными медиками, а также ветеринарные услуги

- Предоставление площади, пригодной для жилья в аренду

- Работа автостоянок

- Разные виды розничной торговли: как с торговым залом, так и без него и др.

Подробный перечень деятельности, которая подпадает под налог ЕНВД, можно найти в вышеуказанной статье. Там же есть и ограничения, которые по нему действуют. Например, этим налогом не может облагаться розничная торговля с размером торгового зала, больше 30 квадратов.

Также, система налогообложения ЕНВД требует предварительной постановки плательщика на учет конкретно по этому налогу. Данный процесс осуществляется путем подачи заявления в налоговый орган в специальной форме, которая разная для ООО и ИП. Процедура его рассмотрения заканчивается тем, что местный налоговый орган выдает Уведомление о постановке на учет ИП или ООО, как плательщика ЕНВД.

Смотрите самое полное видео о ЕНВД:

Как понять ЕНВД

Как объяснить, что такое ЕНВД для ИП простыми словами. Это та система налогообложения, при которой отображать количество реального дохода не надо. В ее рамках, для исчисления налога используются условные величины, чтобы определить доход с конкретного физического показателя. Они рассчитаны и предъявлены законодательными органами и носят постоянный характер.

Чтобы лучше понимать, стоит рассмотреть формулу ЕНВД, а она такова:

Базовая доходность*физический показатель*К1*К2*15%

Базовая доходность является ярким примером того самого вмененного дохода – это та сумма, которую государство ожидает, что вы получите, совершая свою предпринимательскую деятельность. Именно базовая доходность заранее принята властями, для определения примерной суммы налога и она же оказывает основное влияние на него.

Дополнительное влияние оказывает физический показатель, который является ярким отображением размеров вашего бизнеса. Ведь чем он больше – тем больше будет физический показатель, а значит ваш предполагаемый доход и соответственно, размер налога к уплате.

Отдельно надо поговорить о коэффициентах-дефляторах ЕНВД, что это такое простыми словами.

А простыми словами, это та корректировка, которую вносит государство, чтобы увеличить вашу налоговую базу, а следом – размер уплачиваемого налога. Как говорит это же государство, коэффициент – это поправка, для более точного определения базы, с учетом местонахождения бизнеса, ассортимента, проходимости и всего прочего. В общем, по мнению государства, этот коэффициент поможет приблизиться к реальным доходам предпринимателя.

Второй же коэффициент К2, часто на местном уровне установлен за 1 и поэтому существенного влияния на сумму исчисляемого налога не оказывает, а иногда призван даже ее уменьшить.

Итак, специальный режим налогообложения ЕНВД – помогает предпринимателям снизить свое налоговое бремя, дать свободу развития, а также получать большую прибыль от хозяйствования. Отчетность по нему проста и понятна. С нею может справиться даже сам ИП, не прибегая к помощи бухгалтера. Налоговый период ЕНВД- квартал. Именно по его истечении предприниматель подает отчетность в налоговую службу по месту регистрации, а также оплачивает рассчитанный им же размер налога. Данная система доступна не для всех видов деятельности, а окончательный ее перечень устанавливается на местном уровне с целью урегулирования соотношения предложений на региональном рынке.

С целью сохранения благоприятных условий для малого предпринимательства на законодательном уровне продлено действие ЕНВД до 2021 г., хотя несколько лет назад планировалось прекратить работу этого специального режима. Правительство РФ постоянно вносит изменения в порядок исчисления обязательных платежей и составления отчётности, поэтому необходимо отслеживать новую информацию, чтобы избежать нарушений и знать, ИП на «вменёнке» какие налоги надо платить в 2019 году.

Единый налог на вменённый доход - специальный режим, предусмотренный для ограниченного круга предпринимательской деятельности.

В основе расчёта лежит установленная законодательством сумма выручки для каждого вида бизнеса, которая не зависит от фактического размера поступлений.

Имеет значение:

- метраж помещения;

- численность работников;

- территориальная принадлежность субъекта предпринимательства.

С 2013 г. коммерсант может самостоятельно решать, использовать ему «вменённый» режим или любой другой. До этого времени при осуществлении оговорённого в законе вида деятельности применение ЕНВД было неизбежным. Если предприниматель одновременно совершает несколько типов операций, он вправе избрать различные режимы налогообложения.

Специальная система избавляет ИП от ряда обязательных платежей:

- НДС (за исключением экспортных операций);

- НДФЛ;

- налог на имущество (кроме объектов с расчётом сбора от кадастровой стоимости).

Применение ЕНВД выгодно предпринимателям с большой выручкой на маленькой площади, но невысоким уровнем прибыли. Например, в павильончике розничной торговли базовыми продуктами питания и сигаретами наценка составляет всего 5-10%. Ещё одно удобство упрощённого режима - минимальная отчётность и необязательное ведение бухгалтерии.

Каждый предприниматель, прежде чем остановиться на какой-либо системе уплаты налогов, старается подобрать приемлемое сочетание параметров для своего бизнеса.

Достоинствами «вменёнки» перед прочими режимами являются:

- Законодательство по ЕНВД не ограничивает предпринимателей по уровню дохода, так как сумма бюджетного обязательства зависит от физических факторов, а не финансовых.

- Если какие-то операции ИП подпадают под действие вменённой системы, а прочие нет, то можно вести раздельный учёт и оптимизировать налоговую нагрузку.

- Благодаря разрешённым вычетам существует вероятность снизить ЕНВД до нуля.

- При вычислении применяется множество параметров, которые можно использовать различным образом для законного уменьшения платежа.

- Бухгалтерию вести необязательно для всех категорий предпринимателей. ИП, который работает самостоятельно, сдаёт в ИФНС только квартальные декларации.

- Единый налог на вменённый доход частично освобождает от других сборов.

- Для коммерсантов, которые получают статус ИП первый раз, местными властями оговаривается льготная ставка ЕНВД.

К недостаткам специального вменённого режима относится необходимость платить налоги, даже если деятельность убыточная или не ведётся вовсе.

В законодательстве определён перечень типов операций, при осуществлении которых применяется налог ЕНВД для всех ИП в 2019 году:

Окончательное решение о том, какая деятельность облагается единым вменённым налогом для ИП, принимает местная администрация, ориентируясь на специфику региона. Может быть выбран весь перечень, или несколько позиций, или ни одной, как это сделано в Москве.

Кроме подходящего типа хозяйственной деятельности, предприниматель должен соответствовать следующим критериям:

- Количество работников менее 100 человек.

- Не сдаёт внаём помещение или место на авто- и газозаправочной станции.

- Не работает по доверенности об использовании имущества.

Если муниципальными властями установлена торговая пошлина, то предприниматели лишаются права выбирать ЕНВД в соответствующей сфере деятельности.

Единый налог на вменённый доход в 2019 году для ИП не претерпел существенных преобразований, основные реформы касаются ККТ:

Также внесены изменения по величине и срокам уплаты страховых сборов ИП. Фиксированные взносы «за себя», которые ранее рассчитывались в процентах от МРОТ, теперь установлены в Налоговом кодексе РФ.

В 2019 г. их размер составляет:

- на ОПС - 26 545 р.;

- на ОМС - 5 840 р.

Если годовой вменённый доход оказался больше 300 000 р., то максимальный взнос 1% с превышения определяется по новым правилам. До 2019 г. предельная оплата в ОПС могла составить: МРОТ х 12 х 8 х 0,26. Теперь нет привязки к зарплатному минимуму, расчёт упростился: 26 545 х 8 = 212 360 р.

Для ИП на ЕНВД в 2019 г. налог в пенсионный фонд и соцстрах с зарплаты работников может быть снижен за счёт повышения предельной суммы годового дохода:

- максимальный ФОТ сотрудника для применения базовой ставки на ОПС - 1 021 000 р. Всё, что выше, подлежит обложению 10%;

- граничная сумма зарплаты для взносов на ОСС составляет 815 000 р.

Отчётность по единому налогу на вменённый доход в 2019 г. сдаётся по тем же формам, что и в 2017 г. Ожидаются изменения в декларации в связи с применением вычета расходов по онлайн-кассам.

Определение налога на вменённый доход в 2019 году для ИП происходит по старым правилам. Для этого используют следующие параметры, которые перемножают между собой:

ЕНВД = ОД х Ф х К1 х К2 х Т

Расшифровка показателей:

- Основная доходность (ОД). В Налоговом кодексе РФ установлена фиксированная сумма для каждого вида деятельности.

- Физический параметр (Ф). Применяется число сотрудников, количество мест или используемых объектов, метраж площади.

- Коэффициент-дефлятор (К1). Закреплён законодательно, в 2019 году составляет 1,868.

- Корректирующий индекс (К2). Региональные власти используют этот множитель для снижения нагрузки на бизнес определённых категорий плательщиков.

- Тариф (Т). Может меняться решением муниципалитета в диапазоне 7,5%-15%. Ставка причитающегося налога по ЕНВД в 2019 году для ИП повсеместно составляет 15%

Расчёт ведётся поквартально, для чего в формулу подставляются показатели за каждый месяц, полученные суммы складываются.

Например: ИП торгует продуктами в павильоне с залом 10 кв. м., нанял 2 реализаторов. Физический критерий - площадь, базовая доходность - 1800, муниципальный коэффициент - 1.

ЕНВД за 1 месяц = 1800 х 10 х 1,868 х 1 х 0,15 = 5044 р.

Так как показатели в течение квартала не меняются, то можно эту сумму умножить на 3. Получается 5044 р. х 3 = 15 132 р.

Если в каком-либо периоде деятельность велась не постоянно, то расчёт осуществляется за фактическое время, для чего сумма делится на календарные дни месяца и умножается на действительно отработанные. Например, ИП зарегистрирован 14 августа, тогда ЕНВД = (1800 х 10 х 1,868 х 1 х 0,15) / 31 х 18 = 2929 р.

Если коммерсант занимается не одним видом операций, то разрешённые вычеты из единого налога на вменённый доход производятся только после подведения итогов по совокупному обязательству.

Чтобы обосновать для налоговой инспекции применение физического показателя, необходимо иметь подтверждающие документы, такие как договора, паспорта, выписки, табеля. Обязанность вести учёт не касается доходов и расходов.

Количество работников для подстановки в формулу определяется общим итогом за месяц. Если люди увольнялись или принимались посредине периода, они всё равно включаются в результативный показатель.

Законом предусмотрено снижение обязательств к уплате в бюджет по ЕНВД.

До 2019 года существовал 1 тип вычета, с началом проведения реформы наличных расчётов добавилась ещё одна разновидность:

- Взносы, уплачиваемые за самого предпринимателя и за наёмных сотрудников.

- Расходы на приобретение и внедрение онлайн-касс.

Бизнесмен обязан ежегодно платить установленные законодательством сборы на ОПС и ОМС до 31 декабря. Общая сумма большая, её удобно разбивать на части, тем более что квартальный единый налог на вменённый доход уменьшается на перечисленные в этом же периоде взносы. В ситуации, когда платёж сделан до сдачи декларации, его также можно включить в расчёт.

Предприниматель без наёмных сотрудников уменьшает ЕНВД на сумму перечислений в полном объёме.

ИП с работниками на «вменёнке», уплачивающий в 2019 году налоги и обязательные платежи по заработку, имеет права уменьшить ЕНВД за квартал в размере 50% перечисленных взносов как за себя, так и за сотрудников.

В расчёт берутся сборы:

- на ОПС, в том числе доплата 1% с превышения дохода 300 000 р.;

- на обязательное социальное страхование;

- на ОМС;

- на травматизм.

Расходы по онлайн-кассам могут уменьшить ЕНВД в пределах 18 000 р. на каждый установленный аппарат, если эти затраты не участвовали в расчётах при других режимах налогообложения.

Например:

ИП из объяснения выше уплатил в квартале взносов по заработку 12 000 р. и за себя - 5 000 р., всего - 17 000 р.

Сумма ЕНВД за 3 месяца = 15 132 р.

Допустимое снижение налога = 17 000 р. х 0,5 = 8 500 р.

ЕНВД к перечислению за квартал = 15 132 р. - 8 500 р. = 6 632 р.

Чтобы проверить себя при сложных выкладках, можно воспользоваться онлайн-калькуляторами на сайтах, оказывающих консультационные услуги для бизнеса.

Сдавать декларацию по ЕНВД и уплачивать налог нужно 4 раза в год по окончании каждого квартала. Граничные даты:

- для отчётов за 2019 г. - 20-е число следующего месяца;

- для перечисления единого вменённого налога - 25-й день после окончания квартала.

Если крайняя дата является нерабочей, то сдать декларацию или рассчитаться с бюджетом можно на следующий день. Штраф за просрочку или неуплату единого налога на вменённый доход составляет 20%. При обнаружении преднамеренного нарушения ставка увеличивается в 2 раза. Одновременно начисляется пеня за каждый день просрочки.

Фиксированные взносы на ОПС и ОМС предприниматель на «вменёнке» должен уплатить до 31.12.2018 г. В течение года не запрещено дробить суммы любыми частями. Если ИП в 2017 г. получил доход больше 300 000 р., то он обязан уплатить страховой пенсионный сбор в размере 1% от суммы превышения до 01.07.2018 г.

Для предпринимателя на едином вменённом налоге с наёмными работникам существует целый ряд обязательных отчётов и выплат, связанных с необходимостью выплачивать заработок.

В ФНС нужно сдавать:

- Ежегодную информацию о среднесписочной численности сотрудников. Срок - до 20 января.

- Форму 2-НДФЛ по каждому отдельному работнику. Подаётся один раз до 1 апреля.

- Ежеквартальный сводный 6-НДФЛ до конца следующего месяца.

- Расчёт по страховым взносам 4 раза в год, куда не включаются сборы по травматизму. Срок - 30 дней после окончания квартала.

В ПФ сдаётся:

- Годовая форма СЗВ-СТАЖ до 1 марта.

- Ежемесячный отчёт СЗВ-М до 15 числа следующего месяца.

В ФСС каждый квартал подаются сведения о травматизме и профзаболеваниях по форме 4-ФСС до 25 или 20 числа следующего месяца, в зависимости от электронного или обычного вида сдачи.

Получить право уплачивать вменённый налог для ИП в 2019 году можно таким образом:

Регистрацию осуществляет ИФНС по адресу учёта ИП, если операциями для обложения единым налогом на вменённый доход являются:

- развозная или разносная торговля;

- грузопассажирские перемещения;

- нанесение рекламной информации на транспорте.

Во всех остальных случаях необходимо обращаться в инспекцию, в районе действия которой работает предприниматель.

Для регистрации ИП нужно заполнить заявление по форме ЕНВД-2, где указать следующую информацию:

- Индивидуальный налоговый номер (ИНН) плательщика.

- Код ИФНС, куда подаются сведения.

- Фамилия, имя, отчество заявителя.

- ОГРНИП.

- Дата начала работы на едином вменённом налоге.

- Виды деятельности с кодами и адресами осуществления.

Предприниматель имеет право подать заявление лично или через уполномоченное лицо.

Во втором случае необходимо получить нотариальную доверенность на представление интересов и приложить к форме. ИФНС выдаёт документ о регистрации ИП через 5 дней после оформления заявления.

Режим ЕНВД разрешено применять одновременно с иными системами - УСН, патент, ОСНО, ЕСХН.

Основное условие - нельзя для одной категории операций использовать разные типы налогообложения.

Если ИП работает на ЕНВД и хочет вести ещё операции на этой же системе, необходимо подавать заявление как при первичной регистрации. Переход с других режимов возможен только с 1 января. Поэтому иногда проще ликвидировать ИП и сразу же открыть новое с необходимой системой.

Для снятия с учёта плательщика единого вменённого налога подаётся форма ЕНВД-4 в течение 5 дней с момента, когда деятельность перестаёт соответствовать критериям или по следующим причинам:

- переход на иную систему;

- закрытие ИП.

Для прекращения регистрации ИФНС отводится 5 рабочих дней. Для выбора другого режима подавать заявление ИП необходимо с начала календарного года, иначе по умолчанию применяется общая система.

Бухгалтерский учет при ЕНВД одними категориями налогоплательщиков может вестись на общих основаниях, другими — по упрощенному варианту. А индивидуальные предприниматели от необходимости применения бухгалтерского учета при ЕНВД и вовсе освобождены.

Что такое ЕНВД в бухгалтерии

Применение налогового режима в виде ЕНВД имеет свои нюансы. Согласно пп. 1 и 2 ст. 346.29 НК РФ объектом налогообложения признается вмененный доход. Зависит он от величины базовой доходности, действующей повсеместно для конкретного вида деятельности, и физических показателей (количества работников, автотранспортных средств, площади помещений и пр.).

Подробнее о расчете ЕНВД см. в материале .

Фактически полученная прибыль в результате ведения предпринимательской деятельности и сумма произведенных расходов (за исключением некоторых случаев оплаты страховых взносов) не влияют на размер налога на вмененный доход, подлежащего уплате. Отсутствие прибыли не является причиной для неуплаты ЕНВД.

Применение вмененки у организаций сопряжено с ведением бухгалтерского учета, который с 2013 года стал для них обязательным вне зависимости от применяемой системы налогообложения (п. 1 закона «О бухучете» от 06.12.2011 № 402-ФЗ).

Кому необходимо вести бухгалтерский учет при ЕНВД

Обязанность по ведению бухгалтерского учета при ЕНВД лежит на всех юридических лицах. Представлять бухгалтерскую отчетность организации должны ежегодно до 31 марта, о чем свидетельствует п. 1 ст. 23 и ст. 6.1 НК РФ.

В каком виде сдавать отчетность, читайте в статье .

Законодательство о бухгалтерском учете не предусматривает ведения бухучета индивидуальными предпринимателями (подп. 1 п. 2 закона № 402-ФЗ). За ними не закреплена и обязанность по составлению баланса, а также отчета о прибылях и убытках.

Бухгалтерский учет при ЕНВД

Организации, использующие систему налогообложения в виде вмененного дохода, обязаны соблюдать правила бухучета, объектами которого становятся все операции по доходам или расходам предприятия. В соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» бухучет ведется методом начисления. Но субъектам малого предпринимательства разрешено использовать кассовый метод, при котором доходы и расходы учитываются после их оплаты.

Информация Минфина «Об упрощенной системе бухгалтерского учета и бухгалтерской отчетности для субъектов малого предпринимательства» от 19.07.2011 № ПЗ-3/2010 позволяет использовать план счетов в сокращенном виде, созданном на основе обычного. Упрощенный вариант плана предлагает заменить некоторые счета на один общий.

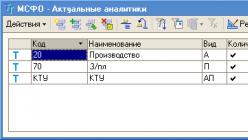

Так, можно использовать счет 20, объединяя на нем данные счетов 23, 25, 26, 28, 29. Счет 76 у «вмененщиков» может заменять собой счета 62, 71, 73, 75 и 79.

Бухгалтерский учет при ЕНВД подразумевает также принятие учетной политики. Кроме того, обязательно использование унифицированных (или самостоятельно разработанных) форм первичных учетных документов.

Но не стоит забывать, что льготные режимы налогообложения (в том числе ЕНВД) созданы для поддержки малых предприятий. Положения п. 4 ст. 6 закона № 402-ФЗ упрощают ведение учета для организаций, попадающих под категории МП, в том числе для «вмененщиков».

Стандартные регистры бухучета, предполагающие способ двойной записи, малые предприятия вправе не использовать. Такое правило рекомендовано для компаний, размер хозяйственных операций у которых не более 30 в месяц, а также отсутствует производство с большими материальными затратами.

Альтернативой для них становится ведение книги по учету и отражению действий, возникающих в ходе ежедневной деятельности, или же журнала учета хозяйственных операций, из которого должны быть видны источники поступления материальных благ, остатки денежных средств, благодаря чему может быть сформирована бухгалтерская отчетность. Для удобства учета производственные компании вправе заполнять упрощенные ведомости о состоянии бухгалтерских счетов.

Закон № 402-ФЗ предполагает использование обязательных реквизитов в различных формах разработанных самостоятельно регистров и в первичной документации. Согласно ст. 9 указанного закона сюда относятся наименование документа, его дата, содержание хозоперации и пр.

Перечень всех применяемых упрощенных регистров и ведомостей должен быть отражен в учетной политике организации.

Подробнее о вариантах ведения бухгалтерского учета субъектами малого предпринимательства читайте в статье .

Формирование отчетности малыми предприятиями на вмененке

С 01.01.2013 бухгалтерский баланс обязаны сдавать все юрлица, работающие на любой системе налогообложения. Однако же, ведя полноценный бухучет при ЕНВД, организации, имеющие статус малого предприятия (МП), вправе подавать в контролирующие органы бухгалтерский баланс и отчет о прибылях и убытках в упрощенной форме.

Сдавать бухгалтерскую отчетность по упрощенной форме разрешено всем субъектам хозяйственной деятельности, попадающим под определение «малое предприятие». В этом случае должен быть соблюден ряд условий:

- численность работников не превышает 100 чел.;

- выручка от реализации не должна превышать 800 млн руб. (постановление Правительства от 04.04.2016 № 265);

- доля прочих юридических лиц в уставном капитале — не более 25%.

О других критериях отнесения организаций к субъектам малого бизнеса и особенностях формирования отчетности малых предприятий читайте в статьях:

В упрощенной бухгалтерской отчетности, которую вправе составлять малые предприятия, в том числе на ЕНВД, отражаются объединенные показатели; постатейная детализация не обязательна.

Так, актив бухгалтерского баланса, составляемого по упрощенной форме, состоит всего из 5 строк:

- Материальные внеобротные активы.

- Нематериальные, финансовые и другие внеоборотные активы.

- Запасы.

- Денежные средства и другие эквиваленты.

- Финансовые и другие оборотные активы.

Пассив упрощенного баланса включает:

- Капитал и резервы.

- Долгосрочные заемные средства.

- Другие долгосрочные обязательства.

- Краткосрочные заемные средства.

- Кредиторскую задолженность.

- Другие краткосрочные обязательства.

Отчет о финансовых результатах малых предприятий, в том числе использующих ЕНВД, включает в себя всего 6 строк:

- Выручка. Сюда заносятся данные о доходах по обычным видам деятельности.

- Расходы по обычной деятельности. Включают в себя себестоимость продаж, коммерческие и управленческие расходы.

- Проценты к уплате. В этой строке отражается сумма процентов по кредитам (при их наличии).

- Прочие доходы. Данные для заполнения этого показателя берутся на основании данных счета по внереализационным доходам, полученным в том числе от участия в иных организациях.

- Прочие расходы. Они равны внереализационным расходам организации без учета процентов к уплате.

- Налоги на прибыль (доходы). Данная строка отображает текущий налог на доходы. При использовании системы вмененного налогообложения здесь показывается сумма начисленного ЕНВД.

При ведении упрощенного бухгалтерского учета разрешено отражать в отчетности текущего периода без пересчета показателей отчетности прошлых лет:

- изменение учетной политики (п.15.1 ПБУ 1/2008);

- исправление ошибок прошлых лет (п.9, 14 ПБУ 22/2010).

Итоги

От обязанности вести бухгалтерский учет и представлять бухгалтерскую отчетность освобождены только индивидуальные предприниматели. Организации, в том числе применяющие ЕНВД, от этих обязанностей не освобождены. Однако организации на ЕНВД, являющиеся субъектами малого предпринимательства, имеют право применять упрощенные формы ведения бухгалтерского учета и составлять упрощенную отчетность. О применении этой возможности нужно заявить в учетной политике.